Thuế suất thuế GTGT là gì và quy định về các mức thuế suất thuế giá trị gia tăng – Căn cứ quan trọng thứ hai để tính thuế giá trị gia tăng đối với từng loại hàng hóa, dịch vụ trong từng trường hợp. Trong bài viết ngày hôm nay, hãy cùng MISA meInvoice tìm hiểu chi tiết hơn về những nội dung này nhé.

Lưu ý : Trước khi tìm hiểu và khám phá về thuế suất thuế GTGT, bạn hoàn toàn có thể tìm hiểu và khám phá trước những thông tin cần biết về thuế suất trong bài viết dưới đây .

Tìm hiểu thêm:

|

Thuế suất thuế GTGT là gì và quy định về các mức thuế suất thuế giá trị gia tăng – Căn cứ quan trọng thứ hai để tính thuế giá trị gia tăng đối với từng loại hàng hóa, dịch vụ trong từng trường hợp. Trong bài viết ngày hôm nay, hãy cùng MISA meInvoice tìm hiểu chi tiết hơn về những nội dung này nhé.

Lưu ý: Trước khi tìm hiểu về thuế suất thuế GTGT, bạn có thể tìm hiểu trước những thông tin cần biết về thuế suất trong bài viết dưới đây.

Tìm hiểu thêm:

|

1. Căn cứ tính thuế GTGT

Căn cứ tính thuế là cơ sở để tính ra số thuế phải nộp. Theo Điều 6 Luật Thuế giá trị gia tăng số 13/2008/QH12: “Căn cứ tính thuế giá trị gia tăng là giá tính thuế và thuế suất.

Căn cứ tính thuế GTGT là giá tính thuế và thuế suất

2. Thuế suất thuế giá trị gia tăng

2.1 Thuế suất thuế GTGT là gì?

Thuế suất thuế giá trị gia tăng là mức thuế phải nộp trên một đơn vị hàng hóa, dịch vụ chịu thuế.

2.2. Các mức thuế suất thuế GTGT

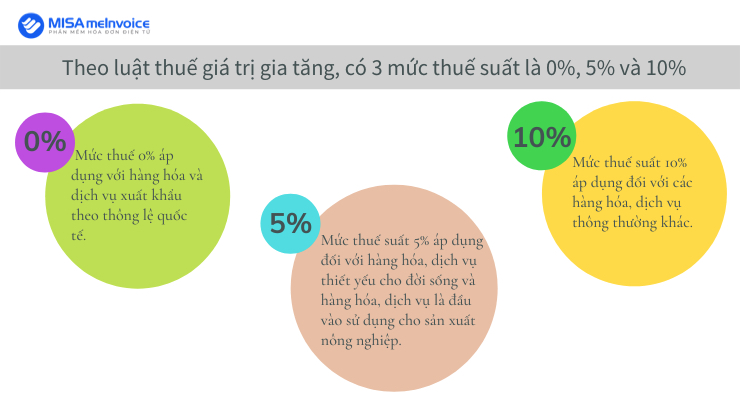

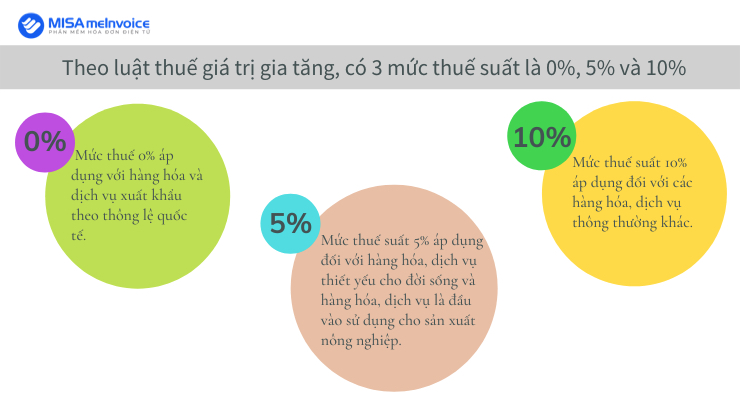

Luật thuế GTGT quy định 3 mức thuế suất thuế giá trị gia tăng đang được áp dụng hiện nay là: 0%, 5% và 10%.

| STT | Mức thuế suất GTGT | Đối tượng áp dụng |

| 1 | 0% | Mức thuế áp suất dụng đối với hàng hóa và dịch vụ xuất khẩu theo thông lệ quốc tế |

| 2 | 5% | Mức thuế suất áp dụng đối với hàng hóa, dịch vụ thiết yếu cho đời sống và hàng hóa, dịch vụ là đầu vào sử dụng cho sản xuất nông nghiệp |

| 3 | 10% | Mức thuế suất áp dụng đối với các hàng hóa, dịch vụ thông thường khác |

Lưu ý: Nghị quyết số 43/2022/QH15 có hiệu lực thi hành từ ngày 11/01/2022 đến ngày 31/12/2022, theo đó tại điểm 1.1 khoản 1 Điều 3 quy định chính sách giảm thuế như sau: Giảm 2% thuế suất thuế giá trị gia tăng trong năm 2022, áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất thuế giá trị gia tăng 10% (còn 8%), trừ một số nhóm hàng hóa, dịch vụ sau: viễn thông, công nghệ thông tin, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh , kim loại, sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất, sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt.

>> Xem thêm: Hướng dẫn thực hiện giảm thuế GTGT còn 8% theo Nghị quyết 43/2022/QH15, Nghị định 15/2022/NĐ-CP

a/ Mức thuế suất 0%

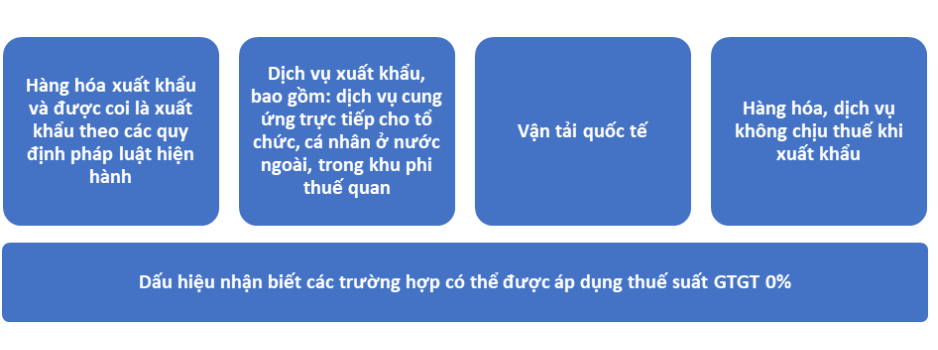

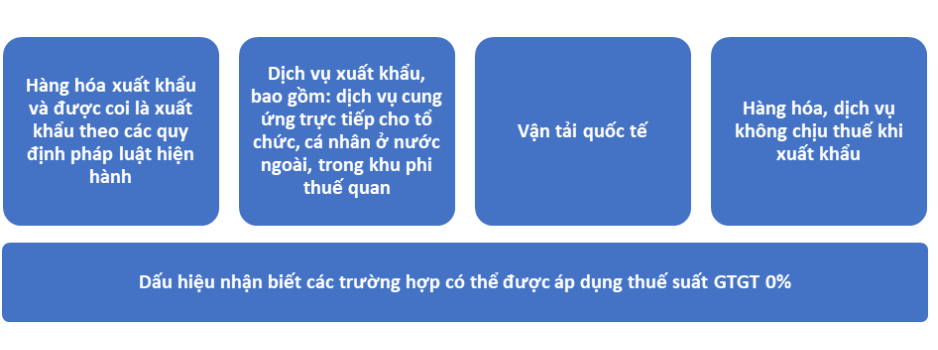

Về tổng quan, mức thuế suất GTGT 0% có thể được áp dụng đối với 4 trường hợp hàng hóa, dịch vụ xuất khẩu, được coi là xuất khẩu như sau:

Dấu hiệu nhận biết các trường hợp có thể được áp dụng thuế suất GTGT 0%

Dấu hiệu nhận biết các trường hợp có thể được áp dụng thuế suất GTGT 0%

So sánh với nhóm đối tượng không chịu thuế hay đối tượng không phải kê khai tính nộp thuế GTGT, thuế suất 0% được áp dụng với mục đích hoàn thuế GTGT cho hàng hóa dịch vụ xuất khẩu đã thu trước đó, làm cho giá của hàng hóa dịch vụ xuất khẩu không còn thuế GTGT; nhờ đó, khuyến khích xuất khẩu.

Để tìm hiểu chi tiết hơn về mức thuế suất 0%, mời các bạn đọc xem tại bài viết xem thêm dưới đây.

Tìm hiểu thêm:

|

b/ Mức thuế suất 5%

Danh mục hàng hóa, dịch vụ được áp dụng mức thuế suất GTGT 5%, theo quy định tại Điều 10 Thông tư số 219/2013/TT-BTC, sửa đổi bổ sung theo điều 1 Thông tư 26/2015/TT-BTC và điều 1 Thông tư 43/2021/TT-BTC bao gồm:

Các mặt hàng chịu thuế suất 5% – Bảng chi tiết:

Không bao gồm các loại nước uống đóng chai, đóng bình và các loại nước giải khát khác thuộc đối tượng áp dụng mức thuế suất 10%. |

||

|

||

|

– Quặng để sản xuất phân bón là các quặng làm nguyên liệu để sản xuất phân bón như quặng Apatít dùng để sản xuất phân lân, đất bùn làm phân vi sinh |

||

|

– Thuốc phòng trừ sâu bệnh bao gồm thuốc bảo vệ thực vật theo Danh mục thuốc bảo vệ thực vật do Bộ Nông nghiệp và Phát triển nông thôn ban hành và các loại thuốc phòng trừ sâu bệnh khác |

||

|

– Các chất kích thích tăng trưởng vật nuôi, cây trồng |

||

|

||

|

||

(bao gồm cả thóc, gạo, ngô, khoai, sắn, lúa mỳ) |

||

|

||

|

||

|

– Thực phẩm tươi sống gồm các loại thực phẩm chưa được làm chín hoặc chế biến thành sản phẩm khác, chỉ sơ chế dưới dạng làm sạch, bóc vỏ, cắt, đông lạnh, phơi khô mà qua sơ chế vẫn còn là thực phẩm tươi sống như thịt gia súc, gia cầm, tôm, cua, cá và các sản phẩm thủy sản, hải sản khác. Trường hợp thực phẩm đã qua tẩm ướp gia vị thì áp dụng thuế suất 10%. |

||

|

– Lâm sản chưa qua chế biến bao gồm các sản phẩm từ rừng tự nhiên khai thác thuộc nhóm: song, mây, tre, nứa, luồng, nấm, mộc nhĩ; rễ, lá, hoa, cây làm thuốc, nhựa cây và các loại lâm sản khác. |

||

|

||

|

||

– Các loại máy soi, chiếu, chụp dùng để khám, chữa bệnh – Các thiết bị, dụng cụ chuyên dùng để mổ, điều trị vết thương, ô tô cứu thương – Dụng cụ đo huyết áp, tim, mạch, dụng cụ truyền máu – Bơm kim tiêm – Dụng cụ phòng tránh thai – Các dụng cụ, thiết bị y tế |

Các thiết bị, dụng cụ y tế cần có: – Giấy phép nhập khẩu – hoặc Giấy chứng nhận đăng ký lưu hành – hoặc Phiếu tiếp nhận hồ sơ công bố tiêu chuẩn theo quy định pháp luật về y tế hoặc theo Danh mục trang thiết bị y tế thuộc diện quản lý chuyên ngành của Bộ Y tế được xác định mã số hàng hóa theo Danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam ban hành kèm theo Thông tư số 14/2018/TT-BYT ngày 15/5/2018 của Bộ trưởng Bộ Y tế |

|

|

– Bông, băng, gạc y tế và băng vệ sinh y tế – Thuốc phòng bệnh, chữa bệnh bao gồm thuốc thành phẩm, nguyên liệu làm thuốc, trừ thực phẩm chức năng – Vắc-xin – Sinh phẩm y tế, nước cất để pha chế thuốc tiêm, dịch truyền – Mũ, quần áo, khẩu trang, săng mổ, bao tay, bao chi dưới, bao giày, khăn, găng tay chuyên dùng cho y tế, túi đặt ngực và chất làm đầy da (không bao gồm mỹ phẩm) – Vật tư hóa chất xét nghiệm, diệt khuẩn dùng trong y tế |

||

|

||

|

||

|

– Hoạt động văn hóa, triển lãm và thể dục, thể thao, trừ các khoản doanh thu như: bán hàng hóa, cho thuê sân bãi, gian hàng tại hội chợ, triển lãm |

||

|

– Hoạt động biểu diễn nghệ thuật như: tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc; hoạt động biểu diễn nghệ thuật khác và dịch vụ tổ chức biểu diễn nghệ thuật của các nhà hát hoặc đoàn tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc có giấy phép hoạt động do cơ quan Nhà nước có thẩm quyền cấp |

||

|

– Sản xuất phim; nhập khẩu, phát hành và chiếu phim, trừ các sản phẩm không chịu thuế |

||

|

||

– các hoạt động phục vụ, hỗ trợ kỹ thuật cho việc nghiên cứu khoa học và phát triển công nghệ – các hoạt động liên quan đến sở hữu trí tuệ – chuyển giao công nghệ, tiêu chuẩn, quy chuẩn kỹ thuật, đo lường, chất lượng sản phẩm, hàng hóa, an toàn bức xạ, hạt nhân và năng lượng nguyên tử – dịch vụ về thông tin, tư vấn, đào tạo, bồi dưỡng, phổ biến, ứng dụng thành tựu khoa học và công nghệ trong các lĩnh vực kinh tế – xã hội theo hợp đồng dịch vụ khoa học và công nghệ quy định tại Luật Khoa học và công nghệ, không bao gồm trò chơi trực tuyến và dịch vụ giải trí trên Internet |

||

Nhà ở xã hội là nhà ở do Nhà nước hoặc tổ chức, cá nhân thuộc các thành phần kinh tế đầu tư xây dựng và đáp ứng các tiêu chí về nhà ở, về giá bán nhà, về giá cho thuê, về giá cho thuê mua, về đối tượng, điều kiện được mua, được thuê, được thuê mua nhà ở xã hội theo quy định của pháp luật về nhà ở |

||

Nguồn tham khảo: https://thuvienphapluat.vn/van-ban/Thue-Phi-Le-Phi/Thong-tu-219-2013-TT-BTC-huong-dan-Luat-thue-gia-tri-gia-tang-va-Nghi-dinh-209-2013-ND-CP-220761.aspx

c/ Mức thuế suất 10%

Thuế suất 10% áp dụng đối với hàng hóa, dịch vụ chịu thuế không nằm trong các danh mục hàng hóa, dịch vụ không phải kê khai tính nộp; danh mục hàng hóa, dịch vụ chịu thuế suất 0%; danh mục hàng hóa, dịch vụ chịu thuế suất 5%.

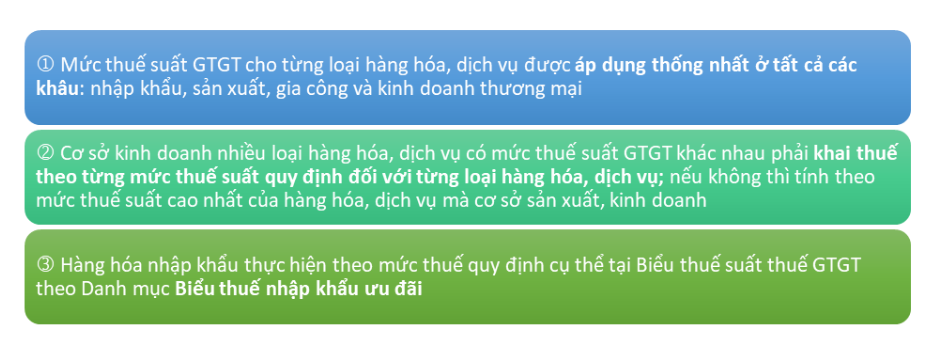

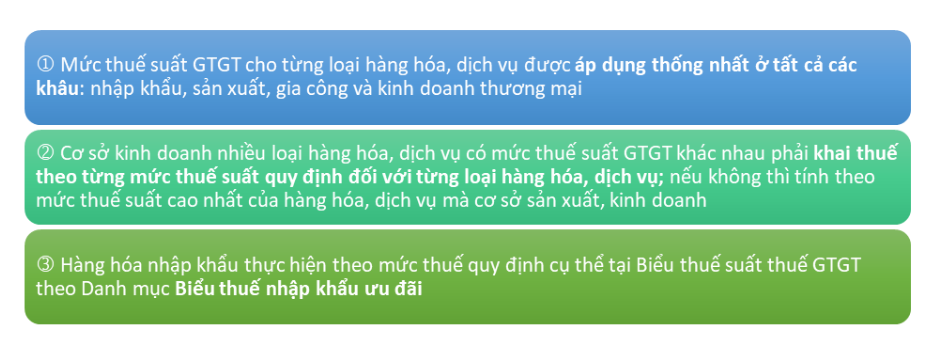

2.3. Nguyên tắc áp dụng các mức thuế suất thuế GTGT

Việc áp dụng các mức thuế suất GTGT để kê khai, tính nộp cần tuân thủ 3 nguyên tắc dưới đây:

Nguyên tắc áp dụng các mức thuế suất thuế GTGT

Nguyên tắc chung số 1 yêu cầu áp dụng thống nhất mức thuế suất GTGT cho từng loại hàng hóa, dịch vụ ở tất cả các khâu.

Lưu ý: một số loại hàng hóa, dịch vụ là đối tượng không chịu thuế ở một số khâu của quy trình luân chuyển hoặc được áp dụng các mức thuế suất khác nhau ở từng khâu trong quá trình luân chuyển.

Ví dụ: Vàng dạng thỏi, miếng, chưa qua chế tác chỉ là đối tượng không chịu thuế ở khâu nhập khẩu; còn lại, khi sản xuất, gia công hay mua bán nội địa vẫn chịu thuế suất thuế giá trị gia tăng 10%.

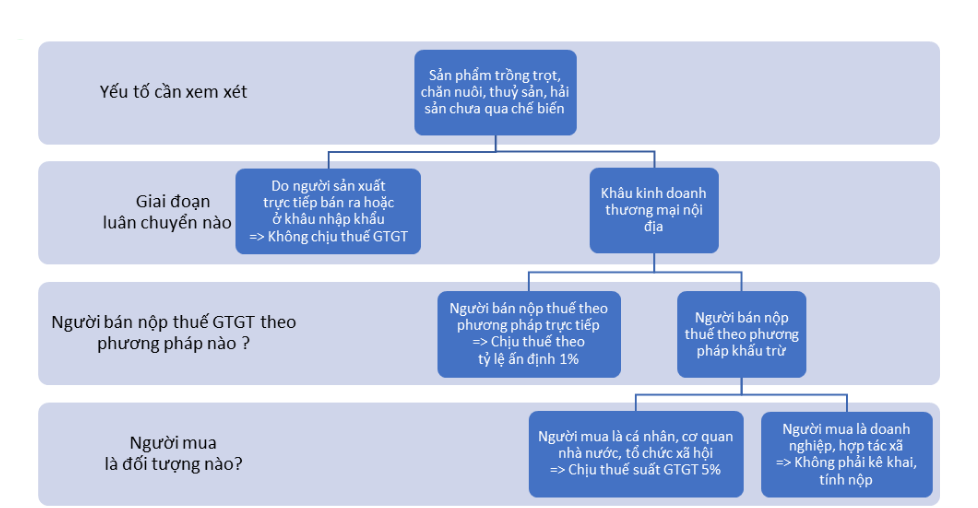

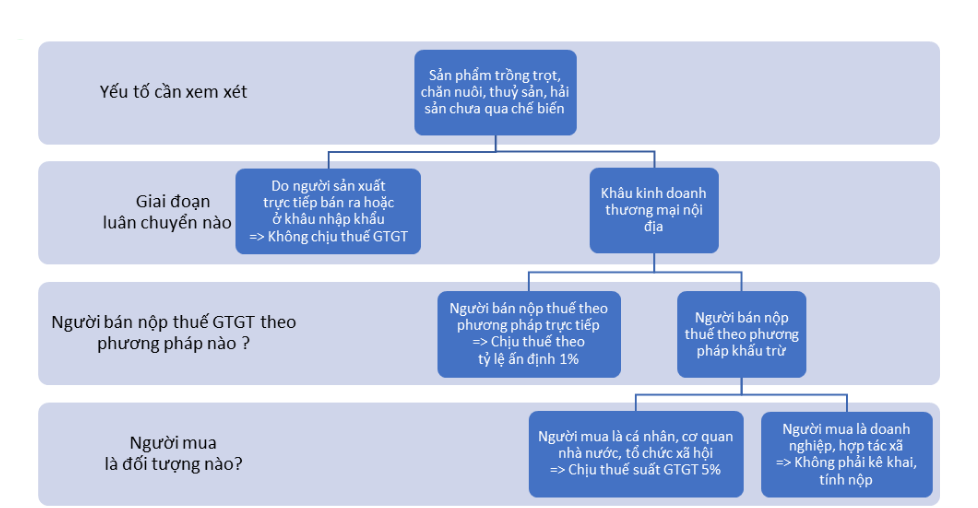

Các trường hợp tính thuế khác nhau đối với

sản phẩm trồng trọt, chăn nuôi, thuỷ sản, hải sản chưa qua chế biến

(chỉ sơ chế) là một ví dụ điển hình.

Ví dụ xác định thuế suất một số trường hợp lưu ý

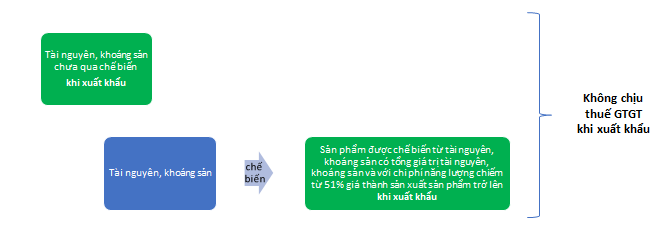

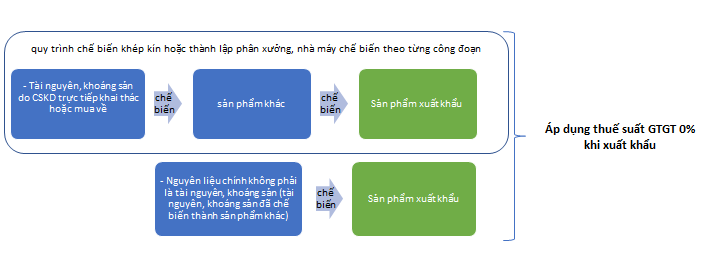

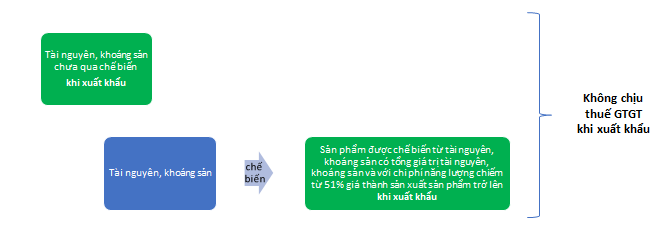

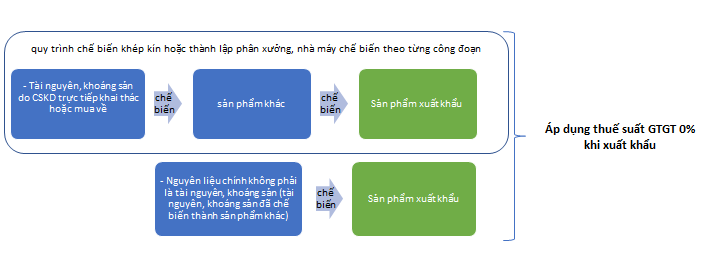

Ở khâu xuất khẩu, tài nguyên, khoáng sản hoặc sản phẩm được chế biến từ tài nguyên khoáng sản có thể là đối tượng không chịu thuế GTGT hoặc chịu thuế suất GTGT 0%, tùy vào sản phẩm xuất khẩu được tạo thành từ tài nguyên, khoáng sản đã trải qua quy trình chế biến như thế nào.

Tài nguyên, khoáng sản trường hợp là đối tượng không chịu thuế GTGT khi xuất khẩu

Trường hợp tài nguyên khoáng sản áp dụng thuế suất 0% khi xuất khẩu

(Tổng hợp từ Nghị định 146/2017/NĐ-CP)

3. Tổng hợp một số câu hỏi và trả lời ngắn gọn về thuế suất thuế GTGT

Nhằm giúp các Quý doanh nghiệp, kế toán viên hay những nghiên cứu viên về thuế suất thuế GTGT tìm thấy thông tin về một số câu hỏi phổ biến, MISA MeInvoice đã tổng hợp được những câu hỏi và câu trả lời dưới đây.

1. Nước ngọt, nước uống đóng chai thuế suất bao nhiêu?

Nước ngọt, nước uống đóng chai không thuộc các trường hợp hàng hóa không chịu thuế giá trị gia tăng, các loại hàng hóa chịu thuế suất thuế giá trị gia tăng 0% và 5% theo các quy định tại Thông tư 219/2013/TT-BTC. Qua đó, có thể xác định nước ngọt, nước uống đóng chai chịu thuế suất giá trị gia tăng là 10%.

2. Thuế VAT là bao nhiêu ở Việt Nam hiện tại?

Theo quy định mới nhất về thuế giá trị gia tăng (GTGT), giảm 2% thuế suất thuế GTGT từ ngày 01/02/2022 đến hết ngày 31/12/2022 đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất thuế GTGT 10% (còn 8%) trừ một số hàng hóa, dịch vụ.

3. Có bao nhiêu mức thuế suất thuế giá trị gia tăng (GTGT) theo quy định hiện nay?

Căn cứ vào Điều 9, Điều 10, Điều 11 Thông tư 219/2013/TT-BTC thì có 03 mức thuế suất thuế giá trị gia tăng là 0%, 5% và 10%.

4. Dịch vụ sửa chữa thuế suất bao nhiêu?

Dịch vụ sửa chữa được hưởng thuế suất là 8%. Ví dụ: Khách hàng cần bảo dưỡng, sơn phần bị trầy xước xe với giá 5 triệu đồng, gồm tiền sơn và dịch vụ bảo dưỡng sửa chữa. Lúc này dịch vụ sửa chữa được hưởng thuế suất 8%, còn tiền sơn không được giảm thuế VAT.

5. Thuế suất thuế gtgt VAT dịch vụ khách sạn

Căn cứ theo Thông tư 219/2013/TT-BTC, thuế suất thuế GTGT 10% được áp dụng với hàng hóa, dịch vụ không thuộc mức thuế suất 0%; 5%. Dịch vụ khách sạn không thuộc mức thuế suất 0% và 5%. Trước đây, dịch vụ khách sạn có thuế VAT là 10% mà dịch vụ khách sạn không thuộc trường hợp không được giảm thuế. Vậy nên mức thuế VAT được áp dụng với khách sạn trong năm 2022 là 8%.

6. Thuế suất thuế gtgt cho thuê kho là bao nhiêu?

Hoạt động cho thuê tài sản gồm thuê nhà, đất, cửa hàng, nhà xưởng… nằm trong danh mục tính thuế GTGT 5% và thuế suất thuế TNCN 5% theo quy định thông tư số 40 đã có hiệu lực thi hành kể từ ngày 1 tháng 8 năm 2021.

7. Máy in thuế suất bao nhiêu?

Hiện nay, máy in không thuộc mức thuế suất 0%;5%. Vậy nên, máy in có mức thuế suất hiện tại là 10%.

8. Mực in thuế suất bao nhiêu?

Mực in hiện đang chịu mức thuế suất GTGT là 10%.

9. Thực phẩm chức năng chịu thuế suất bao nhiêu?

Theo Điều 11, Chương 1 Thông tư số 219/2013/TT-BTC: “Thuế suất 10% áp dụng đối với hàng hóa, dịch vụ không được quy định tại Điều 4, Điều 9 và Điều 10 Thông tư này”. Căn cứ theo quy định trên, nếu kinh doanh mặt hàng thực phẩm chức năng thì mặt hàng thực phẩm chức năng thuộc đối tượng chịu thuế suất thuế GTGT là 10%.

10. Khăn lạnh thuế suất bao nhiêu?

Thuế VAT của Tã giấy, băng vệ sinh và giấy ướt (khăn ướt, khăn lạnh) là 10%. Thuế suất thuế nhập khẩu ưu đãi của Tã giấy, băng vệ sinh và giấy ướt (khăn ướt, khăn lạnh) hiện hành là 15-20%.

11. Muối chịu thuế suất bao nhiêu?

Mặt hàng muối đã qua công đoạn chế biến hoặc nhập khẩu như như muối ô mai, muối ớt, muối tôm, muối công nghiệp, muối ngâm chân dùng cho các ngành công nghiệp… mà thành phần chính không phải là Natriclorua thuộc đối tượng thuế suất thuế GTGT 10%.

12. Hóa đơn bán hàng chịu thuế bao nhiêu phần trăm?

Đối với các hóa đơn bán hàng GTGT đầu vào, mức thuế suất là 5% vả 10%.

13. Bóng đèn thuế suất bao nhiêu?

Khi nhập khẩu bóng đèn led, người nhập khẩu có nghĩa vụ nộp thuế nhập khẩu và thuế giá trị gia tăng (GTGT). Thuế GTGT của bóng đèn led là 10%. Thuế suất thuế nhập khẩu ưu đãi của bóng đèn led hiện hành là 10% chứ không phải 8%.

14. Máy móc thiết bị thuế suất bao nhiêu?

Có 2 mức thuế suất cho máy móc thiết bị là 8% và 10%. Để biết chính xác thì cần phải xác định xem mã máy móc thiết bị và mã dịch vụ có trùng nhau hay không. Nếu trùng nhau thì xuất hóa đơn GTGT 10%. Nếu không trùng nhau thì xuất hóa đơn GTGT 8%.

15. Dịch vụ ăn uống thuế suất bao nhiêu?

Theo quy định tại điểm a khoản 1 Điều 3 Nghị định 92/2021/NĐ-CP, dịch vụ ăn uống là một trong các dịch vụ được giảm thuế GTGT của nhà nước. Dịch vụ ăn uống có mức giảm thuế suất thuế GTGT là 8%.

16. Thiết bị điện thuế suất bao nhiêu?

Theo quy định tại Nghị định 15/2022/NĐ-CP thì nhóm sản phẩm thiết bị điện tử gia dụng có mức thuế suất giá trị gia tăng 10%.

17. Quần áo thuế suất bao nhiêu?

Căn cứ Khoản 2 Điều 8 của Nghị định 209/2013/NĐ- CP và Điều 13 của Thông tư 219/2013/TT-BTC, thuế suất thuế GTGT đối với kinh doanh mặt hàng quần áo (hoạt động bán buôn, bán lẻ các loại hàng hóa) hiện tại là 1% x doanh thu khoán.

18. Hóa chất thuế suất bao nhiêu?

Trường hợp các doanh nghiệp sản xuất, kinh doanh “Hóa chất cơ bản”, đồng thời đang áp dụng mức thuế suất thuế GTGT 10% thì được giảm thuế GTGT theo quy định tại Nghị định 15/2022/NĐ-CP của Chính phủ. Vì vậy, mặt hàng hóa chất cơ bản thuộc nhóm hàng hóa được giảm thuế GTGT từ 10% xuống 8% theo Nghị định 15/2022/NĐ-CP.

19. Thuế suất thuế gtgt vận chuyển hàng hóa

Với hoạt động kinh doanh vận chuyển hàng hóa thì tỷ lệ % thuế suất thuế giá trị gia tăng được pháp luật quy định là 3%.

20. Cho thuê văn phòng thuế suất 8 hay 10?

Với dịch vụ cho thuê văn phòng thì Thuế nhà 10%; còn thuế Điện nước là 8%

21. Cước vận chuyển thuế suất bao nhiêu?

Mức thuế suất thuế GTGT áp dụng cho các dịch vụ di chuyển là 8% theo quy định hiện hành của pháp luật.

22. Camera thuế suất bao nhiêu?

Thuế VAT của Camera giám sát hiện nay là 10%. Còn thuế suất thuế nhập khẩu ưu đãi của Camera giám sát hiện hành là 0%.

23. Sơn chịu thuế suất bao nhiêu?

– Hoạt động sơn trang trí nội, ngoại thất gắn với công trình xây dựng áp dụng thuế suất thuế GTGT là 5% theo quy định.

– Hoạt động sơn trang trí nội, ngoại thất nhưng không gắn với công trình xây dựng thì áp dụng thuế suất thuế GTGT 10% theo thuế suất của mặt hàng sơn.

24. Nhựa đường thuế suất bao nhiêu?

Nhựa đường hiện đang có mức thuế suất được quy định là 8%.

25. Bình ắc quy thuế suất bao nhiêu?

Bình ắc quy có Thuế suất Thuế giá trị gia tăng (VAT) là 10% theo Thông tư 83/2014/TT-BTC và Thuế nhập khẩu thông thường là 37.5% theo Quyết định 45/2017/QĐ-TTg.

26. Thuế suất thuế gtgt dịch vụ du lịch là bao nhiêu?

Trường hợp Công ty ký hợp đồng đưa khách du lịch từ Việt Nam đi nước ngoài theo giá trọn gói (đã bao gồm vé máy bay khứ hồi, chi phí ăn, nghỉ, tham quan cùng các loại chi phí khác ở nước ngoài) thì khi lập hóa đơn GTGT cho khách hàng, Công ty được áp dụng thuế suất thuế GTGT 10% trên giá trọn gói, giá trọn gói tính thuế GTGT được trừ các khoản chi phí vé máy bay, chi phí phát sinh tại nước ngoài (nếu có hóa đơn chứng từ hợp pháp).

27. Dịch vụ in ấn chịu thuế suất bao nhiêu?

Dịch vụ in ấn chịu thuế suất 8% theo quy định hiện hành của pháp luật. Nếu chỉ bán mực không thì sẽ là 10%.

28. Thực phẩm chịu thuế suất bao nhiêu?

Theo như Điểm 2.5; điểm 2.7 tại mục II phần B Thông tư số 129/2008/TT-BTC ngày 26/12/2008 của Bộ Tài chính hướng dẫn về thuế GTGT thì thực phẩm tươi sống chưa qua chế biến ở khâu kinh doanh thương mại sẽ áp dụng thuế suất thuế GTGT 5%.

29. Hoa tươi thuế suất bao nhiêu?

Trường hợp hoa tươi là sản phẩm trồng trọt được sơ chế cắt, bó thành bó hoa hoặc lẵng hoa, đồng thời sử dụng thêm các phụ kiện kèm theo để trở thành một sản phẩm khác với hoa tươi nguyên bản (chỉ sơ chế tách cọng, cắt) ban đầu thì lẵng hoa tươi hay hoa tươi bó không thuộc loại sản phẩm sơ chế thông thường quy định tại khoản 1 Điều 4 Thông tư số 219/2013/TT-BTC.

Do đó, nếu doanh nghiệp, tổ chức mua bó hoa, lẵng hoa về tặng khách hàng cần thực hiện xuất hóa đơn thuế suất hoa tươi 10% và kê khai, nộp thuế theo quy định.

30. Mỹ phẩm chịu thuế bao nhiêu?

Thuế suất thuế nhập khẩu ưu đãi của mỹ phẩm hiện hành sẽ dao động từ 10% tới 27%. Nếu mỹ phẩm được nhập khẩu từ các nước có hiệp định thương mại tự do với Việt Nam thì có thể sẽ được hưởng thuế nhập khẩu ưu đãi đặc biệt.

31. Gỗ chịu thuế suất bao nhiêu?

Những sản phẩm gỗ đã qua công đoạn chế biến như: gỗ ván, gỗ tấm, dăm gỗ thì sẽ áp dụng thuế suất thuế giá trị gia tăng là 10%.

32. Thiết bị vệ sinh thuế suất bao nhiêu?

Nhóm thiết bị vệ sinh bằng nhựa như Bồn rửa, bệ chậu rửa, chậu rửa, bồn vệ sinh, bồn tắm, bệ xí bình xối nước, bệ đi tiểu và các sản phẩm vệ sinh tương tự bằng nhựa plastic, thuộc nhóm HS: 3922 có thuế NK ưu đãi: 25% hoặc 25% và sẽ chịu thuế VAT hàng nhập khẩu với thuế suất: 10%.

33. Thuế giá trị gia tăng hàng xuất khẩu

Đặc thù tiêu biểu của nền kinh tế hiện nay, kể cả Việt Nam là hoạt động xuất nhập khẩu đang trên đà tăng trưởng mạnh mẽ. Theo quy định tại Luật Thuế giá trị gia tăng 2008 (sửa đổi, bổ sung năm 2013, 2014, 2016) thì hàng hóa, dịch vụ xuất khẩu được áp dụng mức thuế suất 0%.

34. Xi măng thuế suất bao nhiêu?

Do hiện tại không thuộc các trường hợp áp dụng thuế suất 0% và 5% nên thuế suất đối với xi măng là 10% (theo Khoản 3 Điều 8 Luật Thuế GTGT 2008 sửa đổi, bổ sung năm 2016).

35. Gia công cơ khí thuế suất bao nhiêu?

Nếu chỉ làm gia công, vật tư kim loại của khách hàng thì thuế suất gia công cơ khí là 8%. Còn nếu làm sắt, thép, kim loại gia công thành các sản phẩm 100% là kim loại thì mức thuế suất gia công cơ khí là 10%.

36. Văn phòng phẩm thuế suất bao nhiêu?

Với các mặt hàng văn phòng phẩm trong nước, mức thuế suất là 5% theo quy định hiện hành.

37. Thuế suất thuế gtgt của dịch vụ quảng cáo

Trường hợp cơ sở tính thuế GTGT theo phương pháp khấu trừ, cung cấp dịch vụ quảng cáo thì áp dụng mức thuế suất GTGT là 10%. Nếu không thuộc danh mục hàng hóa, dịch vụ quy định tại Phụ lục I, II, III ban hành theo Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính phủ thì sẽ áp dụng mức thuế suất thuế GTGT là 8%.

Trường hợp cung cấp dịch vụ quảng cáo có mã thuộc dịch vụ thông tin – Dịch vụ truyền tải tại phụ lục III Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính phủ thì dịch vụ cung cấp quảng cáo nêu trên sẽ không được giảm thuế GTGT.

38. Thuế suất dịch vụ cho thuê xe

– Trường hợp 1: Công ty thuê xe của đơn vị khác để chuyên chở hành khách du lịch thì sẽ áp dụng mức thuế suất thuế GTGT là 5% của hoạt động vận tải.

– Trường hợp 2: Công ty thuê xe của đơn vị khác, sau đó cho khách du lịch thuê lại xe đó thì được coi là hoạt động cho thuê phương tiện vận tải và áp dụng mức thuế suất thuế GTGT là 10%.

39. Thuế suất của dịch vụ sửa chữa máy tính là bao nhiêu?

Thuế suất của dịch vụ sửa chữa máy tính theo quy định hiện hành là 10%

40. Tủ điện thuế suất bao nhiêu?

Tủ điện có kích thước nhỏ, được dùng trong lĩnh vực tiêu dùng và trong sinh hoạt gia đình áp dụng thuế suất thuế GTGT 10% quy định tại Điểm 3.3 Mục II Phần B Thông tư số 122/2000/TT-BTC.

41. Máy tính thuế suất bao nhiêu?

Máy tính có mức thuế suất thuế GTGT là 10% theo quy định tại Điểm 3, Mục II, Phần B Thông tư số 129/2008/TT-BTC của bộ Tài chính.

4. Lời kết

MISA meInvoice hy vọng những thông tin chia sẻ trên sẽ giúp bạn đọc dễ dàng tra cứu các quy định về thuế suất thuế GTGT, đặc biệt là các trường hợp lưu ý, các ví dụ cụ thể là hồ sơ chứng từ, giúp bạn đọc ngày càng hoàn thiện hơn công tác kế toán, quản lý thuế tại đơn vị. Chúc các bạn thành công!

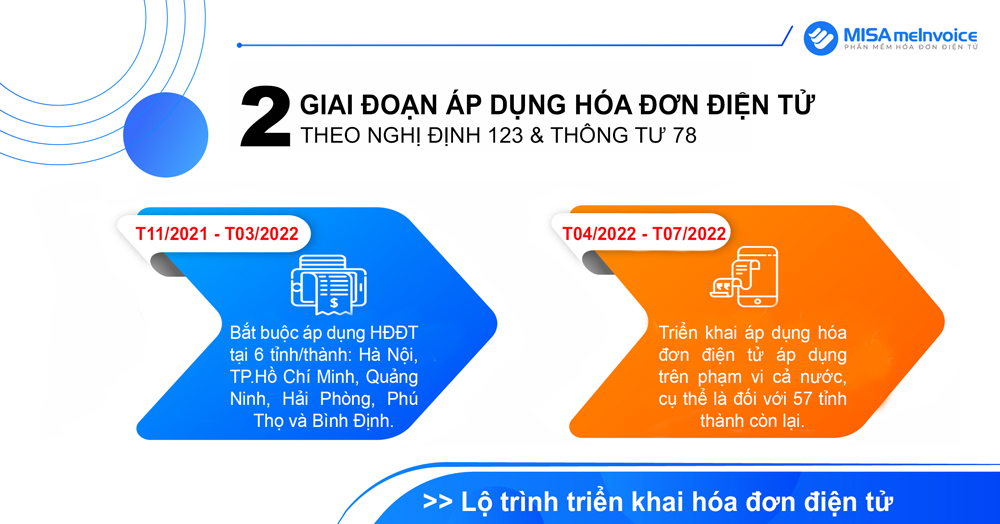

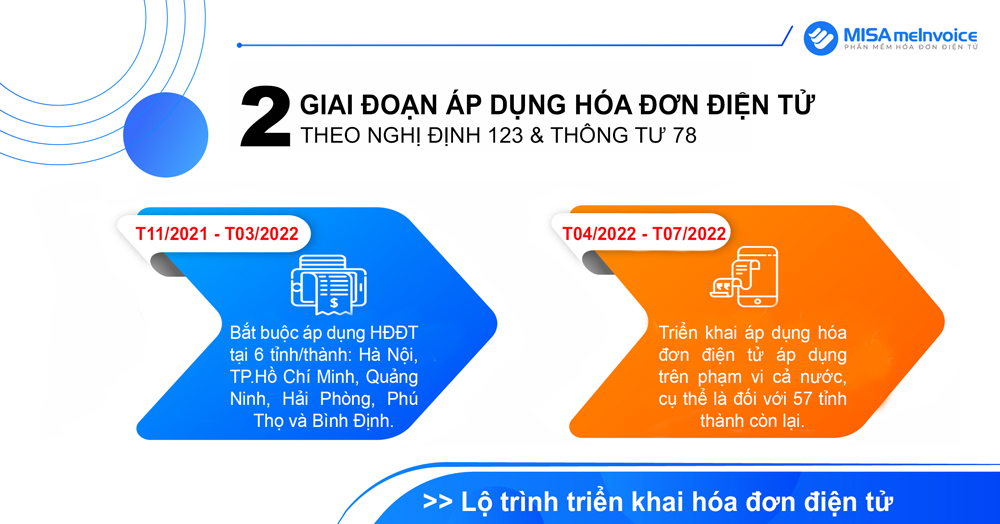

Bên cạnh đó, quý doanh nghiệp & các hộ, cá nhân kinh doanh cũng đừng quên lộ trình áp dụng hóa đơn điện tử trên cả nước trong giai đoạn sắp tới này nhé.

MISA meInvoice đã vượt qua quá trình thẩm định, xét duyệt khắt khe nhất và được Tổng Cục Thuế lựa chọn là một trong những đơn vị uy tín hàng đầu cung cấp giải pháp hóa đơn điện tử. Phần mềm được trang bị và nâng cấp các tính năng mới nhất để đáp ứng đầy đủ các nghiệp vụ về HĐĐT theo Nghị định 123 & Thông tư 78/2021/TT-BTC, cũng như đáp ứng quy định mới nhất về mức thuế suất GTGT 8% theo Nghị quyết 43 & Nghị định 15/2022/NĐ-CP.

Doanh nghiệp quan tâm phần mềm hóa đơn điện tử MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng ĐĂNG KÝ tại đây:

Căn cứ tính thuế là cơ sở để tính ra số thuế phải nộp. Theo Điều 6 Luật Thuế giá trị gia tăng số 13/2008/QH12: “Căn cứ tính thuế giá trị gia tăng là giá tính thuế và thuế suất.

Căn cứ tính thuế GTGT là giá tính thuế và thuế suất

2. Thuế suất thuế giá trị gia tăng

2.1 Thuế suất thuế GTGT là gì?

Thuế suất thuế giá trị gia tăng là mức thuế phải nộp trên một đơn vị hàng hóa, dịch vụ chịu thuế.

2.2. Các mức thuế suất thuế GTGT

Luật thuế GTGT quy định 3 mức thuế suất thuế giá trị gia tăng đang được áp dụng hiện nay là: 0%, 5% và 10%.

| STT | Mức thuế suất GTGT | Đối tượng áp dụng |

| 1 | 0% | Mức thuế áp suất dụng đối với hàng hóa và dịch vụ xuất khẩu theo thông lệ quốc tế |

| 2 | 5% | Mức thuế suất áp dụng đối với hàng hóa, dịch vụ thiết yếu cho đời sống và hàng hóa, dịch vụ là đầu vào sử dụng cho sản xuất nông nghiệp |

| 3 | 10% | Mức thuế suất áp dụng đối với các hàng hóa, dịch vụ thông thường khác |

Lưu ý: Nghị quyết số 43/2022/QH15 có hiệu lực thi hành từ ngày 11/01/2022 đến ngày 31/12/2022, theo đó tại điểm 1.1 khoản 1 Điều 3 quy định chính sách giảm thuế như sau: Giảm 2% thuế suất thuế giá trị gia tăng trong năm 2022, áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất thuế giá trị gia tăng 10% (còn 8%), trừ một số nhóm hàng hóa, dịch vụ sau: viễn thông, công nghệ thông tin, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh , kim loại, sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất, sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt.

>> Xem thêm : Hướng dẫn thực thi giảm thuế GTGT còn 8 % theo Nghị quyết 43/2022 / QH15, Nghị định 15/2022 / NĐ-CP

a/ Mức thuế suất 0%

Về tổng quan, mức thuế suất GTGT 0 % hoàn toàn có thể được vận dụng so với 4 trường hợp hàng hóa, dịch vụ xuất khẩu, được coi là xuất khẩu như sau :

Dấu hiệu nhận biết các trường hợp có thể được áp dụng thuế suất GTGT 0%

Dấu hiệu nhận biết các trường hợp có thể được áp dụng thuế suất GTGT 0%

So sánh với nhóm đối tượng không chịu thuế hay đối tượng không phải kê khai tính nộp thuế GTGT, thuế suất 0% được áp dụng với mục đích hoàn thuế GTGT cho hàng hóa dịch vụ xuất khẩu đã thu trước đó, làm cho giá của hàng hóa dịch vụ xuất khẩu không còn thuế GTGT; nhờ đó, khuyến khích xuất khẩu.

Để khám phá chi tiết cụ thể hơn về mức thuế suất 0 %, mời những bạn đọc xem tại bài viết xem thêm dưới đây .

Tìm hiểu thêm:

|

b/ Mức thuế suất 5%

Danh mục hàng hóa, dịch vụ được áp dụng mức thuế suất GTGT 5%, theo quy định tại Điều 10 Thông tư số 219/2013/TT-BTC, sửa đổi bổ sung theo điều 1 Thông tư 26/2015/TT-BTC và điều 1 Thông tư 43/2021/TT-BTC bao gồm:

Các mặt hàng chịu thuế suất 5% – Bảng chi tiết:

Không gồm có những loại nước uống đóng chai, đóng bình và những loại nước giải khát khác thuộc đối tượng người tiêu dùng vận dụng mức thuế suất 10 % . |

||

|

||

| – Quặng để sản xuất phân bón là những quặng làm nguyên vật liệu để sản xuất phân bón như quặng Apatít dùng để sản xuất phân lân, đất bùn làm phân vi sinh | ||

| – Thuốc phòng trừ sâu bệnh gồm có thuốc bảo vệ thực vật theo Danh mục thuốc bảo vệ thực vật do Bộ Nông nghiệp và Phát triển nông thôn phát hành và những loại thuốc phòng trừ sâu bệnh khác | ||

| – Các chất kích thích tăng trưởng vật nuôi, cây cối | ||

|

||

|

||

( gồm có cả thóc, gạo, ngô, khoai, sắn, lúa mỳ ) |

||

|

||

|

||

| – Thực phẩm tươi sống gồm những loại thực phẩm chưa được làm chín hoặc chế biến thành mẫu sản phẩm khác, chỉ sơ chế dưới dạng làm sạch, bóc vỏ, cắt, ướp đông, phơi khô mà qua sơ chế vẫn còn là thực phẩm tươi sống như thịt gia súc, gia cầm, tôm, cua, cá và những mẫu sản phẩm thủy hải sản, món ăn hải sản khác. Trường hợp thực phẩm đã qua tẩm ướp gia vị thì vận dụng thuế suất 10 % . | ||

| – Lâm sản chưa qua chế biến gồm có những mẫu sản phẩm từ rừng tự nhiên khai thác thuộc nhóm : tuy nhiên, mây, tre, nứa, luồng, nấm, mộc nhĩ ; rễ, lá, hoa, cây làm thuốc, nhựa cây và những loại lâm sản khác . | ||

|

||

|

||

– Các loại máy soi, chiếu, chụp dùng để khám, chữa bệnh |

Các thiết bị, dụng cụ y tế cần có : – Giấy phép nhập khẩu – hoặc Giấy ghi nhận ĐK lưu hành – hoặc Phiếu tiếp đón hồ sơ công bố tiêu chuẩn theo pháp luật pháp lý về y tế hoặc theo Danh mục trang thiết bị y tế thuộc diện quản trị chuyên ngành của Bộ Y tế được xác lập mã số hàng hóa theo Danh mục hàng hóa xuất khẩu, nhập khẩu Nước Ta phát hành kèm theo Thông tư số 14/2018 / TT-BYT ngày 15/5/2018 của Bộ trưởng Bộ Y tế |

|

| – Bông, băng, gạc y tế và băng vệ sinh y tế – Thuốc phòng bệnh, chữa bệnh gồm có thuốc thành phẩm, nguyên vật liệu làm thuốc, trừ thực phẩm tính năng – Vắc-xin – Sinh phẩm y tế, nước cất để pha chế thuốc tiêm, dịch truyền – Mũ, quần áo, khẩu trang, săng mổ, bao tay, bao chi dưới, bao giày, khăn, găng tay chuyên dùng cho y tế, túi đặt ngực và chất làm đầy da ( không gồm có mỹ phẩm ) – Vật tư hóa chất xét nghiệm, diệt khuẩn dùng trong y tế |

||

|

||

|

||

| – Hoạt động văn hóa truyền thống, triển lãm và thể dục, thể thao, trừ những khoản lệch giá như : bán hàng hóa, cho thuê sân bãi, quầy bán hàng tại hội chợ, triển lãm | ||

| – Hoạt động màn biểu diễn nghệ thuật và thẩm mỹ như : tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc ; hoạt động giải trí màn biểu diễn nghệ thuật và thẩm mỹ khác và dịch vụ tổ chức triển khai màn biểu diễn thẩm mỹ và nghệ thuật của những nhà hát hoặc đoàn tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc có giấy phép hoạt động giải trí do cơ quan Nhà nước có thẩm quyền cấp | ||

| – Sản xuất phim ; nhập khẩu, phát hành và chiếu phim, trừ những loại sản phẩm không chịu thuế | ||

|

||

– những hoạt động giải trí ship hàng, tương hỗ kỹ thuật cho việc điều tra và nghiên cứu khoa học và tăng trưởng công nghệ tiên tiến |

||

Nhà ở xã hội là nhà ở do Nhà nước hoặc tổ chức triển khai, cá thể thuộc những thành phần kinh tế tài chính góp vốn đầu tư thiết kế xây dựng và phân phối những tiêu chuẩn về nhà ở, về giá bán nhà, về giá cho thuê, về giá cho thuê mua, về đối tượng người tiêu dùng, điều kiện kèm theo được mua, được thuê, được thuê mua nhà ở xã hội theo pháp luật của pháp lý về nhà ở |

||

Nguồn tìm hiểu thêm : https://thuvienphapluat.vn/van-ban/Thue-Phi-Le-Phi/Thong-tu-219-2013-TT-BTC-huong-dan-Luat-thue-gia-tri-gia-tang-va-Nghi-dinh-209-2013-ND-CP-220761.aspx

c/ Mức thuế suất 10%

Thuế suất 10 % vận dụng so với hàng hóa, dịch vụ chịu thuế không nằm trong những hạng mục hàng hóa, dịch vụ không phải kê khai tính nộp ; hạng mục hàng hóa, dịch vụ chịu thuế suất 0 % ; hạng mục hàng hóa, dịch vụ chịu thuế suất 5 % .

2.3. Nguyên tắc áp dụng các mức thuế suất thuế GTGT

Việc vận dụng những mức thuế suất GTGT để kê khai, tính nộp cần tuân thủ 3 nguyên tắc dưới đây :

Xem thêm: Vận tải – Wikipedia tiếng Việt

Nguyên tắc áp dụng các mức thuế suất thuế GTGT

Nguyên tắc chung số 1 nhu yếu vận dụng thống nhất mức thuế suất GTGT cho từng loại hàng hóa, dịch vụ ở toàn bộ những khâu .

Lưu ý : 1 số ít loại hàng hóa, dịch vụ là đối tượng người dùng không chịu thuế ở một số ít khâu của tiến trình luân chuyển hoặc được vận dụng những mức thuế suất khác nhau ở từng khâu trong quy trình luân chuyển .

Ví dụ : Vàng dạng thỏi, miếng, chưa qua chế tác chỉ là đối tượng người dùng không chịu thuế ở khâu nhập khẩu ; còn lại, khi sản xuất, gia công hay mua và bán trong nước vẫn chịu thuế suất thuế giá trị ngày càng tăng 10 % .

Ví dụ xác định thuế suất một số trường hợp lưu ý

Ở khâu xuất khẩu, tài nguyên, tài nguyên hoặc mẫu sản phẩm được chế biến từ tài nguyên tài nguyên hoàn toàn có thể là đối tượng người dùng không chịu thuế GTGT hoặc chịu thuế suất GTGT 0 %, tùy vào mẫu sản phẩm xuất khẩu được tạo thành từ tài nguyên, tài nguyên đã trải qua quy trình tiến độ chế biến ra làm sao .

Tài nguyên, khoáng sản trường hợp là đối tượng không chịu thuế GTGT khi xuất khẩu

Trường hợp tài nguyên khoáng sản áp dụng thuế suất 0% khi xuất khẩu

( Tổng hợp từ Nghị định 146 / 2017 / NĐ-CP )

3. Tổng hợp một số câu hỏi và trả lời ngắn gọn về thuế suất thuế GTGT

Nhằm giúp những Quý doanh nghiệp, kế toán viên hay những nghiên cứu viên về thuế suất thuế GTGT tìm thấy thông tin về 1 số ít câu hỏi phổ cập, MISA MeInvoice đã tổng hợp được những câu hỏi và câu vấn đáp dưới đây .

Nước ngọt, nước uống đóng chai không thuộc những trường hợp hàng hóa không chịu thuế giá trị ngày càng tăng, những loại hàng hóa chịu thuế suất thuế giá trị ngày càng tăng 0 % và 5 % theo những pháp luật tại Thông tư 219 / 2013 / TT-BTC. Qua đó, hoàn toàn có thể xác lập nước ngọt, nước uống đóng chai chịu thuế suất giá trị ngày càng tăng là 10 % .

Theo pháp luật mới nhất về thuế giá trị ngày càng tăng ( GTGT ), giảm 2 % thuế suất thuế GTGT từ ngày 01/02/2022 đến hết ngày 31/12/2022 so với những nhóm hàng hóa, dịch vụ đang vận dụng mức thuế suất thuế GTGT 10 % ( còn 8 % ) trừ 1 số ít hàng hóa, dịch vụ .

Căn cứ vào Điều 9, Điều 10, Điều 11 Thông tư 219 / 2013 / TT-BTC thì có 03 mức thuế suất thuế giá trị ngày càng tăng là 0 %, 5 % và 10 % .

Thương Mại Dịch Vụ sửa chữa thay thế được hưởng thuế suất là 8 %. Ví dụ : Khách hàng cần bảo trì, sơn phần bị trầy xước xe với giá 5 triệu đồng, gồm tiền sơn và dịch vụ bảo trì sửa chữa thay thế. Lúc này dịch vụ thay thế sửa chữa được hưởng thuế suất 8 %, còn tiền sơn không được giảm thuế Hóa Đơn đỏ VAT .

Căn cứ theo Thông tư 219/2013/TT-BTC, thuế suất thuế GTGT 10% được áp dụng với hàng hóa, dịch vụ không thuộc mức thuế suất 0%; 5%. Dịch vụ khách sạn không thuộc mức thuế suất 0% và 5%. Trước đây, dịch vụ khách sạn có thuế VAT là 10% mà dịch vụ khách sạn không thuộc trường hợp không được giảm thuế. Vậy nên mức thuế VAT được áp dụng với khách sạn trong năm 2022 là 8%.

Hoạt động cho thuê gia tài gồm thuê nhà, đất, shop, nhà xưởng … nằm trong hạng mục tính thuế GTGT 5 % và thuế suất thuế TNCN 5 % theo pháp luật thông tư số 40 đã có hiệu lực hiện hành thi hành kể từ ngày 1 tháng 8 năm 2021 .

Hiện nay, máy in không thuộc mức thuế suất 0 % ; 5 %. Vậy nên, máy in có mức thuế suất hiện tại là 10 % .

Mực in hiện đang chịu mức thuế suất GTGT là 10 % .

Theo Điều 11, Chương 1 Thông tư số 219 / 2013 / TT-BTC : “ Thuế suất 10 % vận dụng so với hàng hóa, dịch vụ không được lao lý tại Điều 4, Điều 9 và Điều 10 Thông tư này ”. Căn cứ theo pháp luật trên, nếu kinh doanh thương mại loại sản phẩm thực phẩm công dụng thì loại sản phẩm thực phẩm tính năng thuộc đối tượng người tiêu dùng chịu thuế suất thuế GTGT là 10 % .

Thuế Hóa Đơn đỏ VAT của Tã giấy, băng vệ sinh và giấy ướt ( khăn ướt, khăn lạnh ) là 10 %. Thuế suất thuế nhập khẩu khuyễn mãi thêm của Tã giấy, băng vệ sinh và giấy ướt ( khăn ướt, khăn lạnh ) hiện hành là 15-20 % .

Mặt hàng muối đã qua quy trình chế biến hoặc nhập khẩu như như muối ô mai, muối ớt, muối tôm, muối công nghiệp, muối ngâm chân dùng cho những ngành công nghiệp … mà thành phần chính không phải là Natriclorua thuộc đối tượng người dùng thuế suất thuế GTGT 10 % .

Đối với những hóa đơn bán hàng GTGT nguồn vào, mức thuế suất là 5 % vả 10 % .

Khi nhập khẩu bóng đèn led, người nhập khẩu có nghĩa vụ và trách nhiệm nộp thuế nhập khẩu và thuế giá trị ngày càng tăng ( GTGT ). Thuế GTGT của bóng đèn led là 10 %. Thuế suất thuế nhập khẩu tặng thêm của bóng đèn led hiện hành là 10 % chứ không phải 8 % .

Có 2 mức thuế suất cho máy móc thiết bị là 8 % và 10 %. Để biết đúng mực thì cần phải xác lập xem mã máy móc thiết bị và mã dịch vụ có trùng nhau hay không. Nếu trùng nhau thì xuất hóa đơn GTGT 10 %. Nếu không trùng nhau thì xuất hóa đơn GTGT 8 % .

Theo pháp luật tại điểm a khoản 1 Điều 3 Nghị định 92/2021 / NĐ-CP, dịch vụ nhà hàng là một trong những dịch vụ được giảm thuế GTGT của nhà nước. Dịch Vụ Thương Mại siêu thị nhà hàng có mức giảm thuế suất thuế GTGT là 8 % .

Theo lao lý tại Nghị định 15/2022 / NĐ-CP thì nhóm mẫu sản phẩm thiết bị điện tử gia dụng có mức thuế suất giá trị ngày càng tăng 10 % .

Căn cứ Khoản 2 Điều 8 của Nghị định 209 / 2013 / NĐ – CP và Điều 13 của Thông tư 219 / 2013 / TT-BTC, thuế suất thuế GTGT so với kinh doanh thương mại mẫu sản phẩm quần áo ( hoạt động giải trí bán sỉ, kinh doanh nhỏ những loại hàng hóa ) hiện tại là 1 % x lệch giá khoán .

Trường hợp những doanh nghiệp sản xuất, kinh doanh thương mại “ Hóa chất cơ bản ”, đồng thời đang vận dụng mức thuế suất thuế GTGT 10 % thì được giảm thuế GTGT theo lao lý tại Nghị định 15/2022 / NĐ-CP của nhà nước. Vì vậy, loại sản phẩm hóa chất cơ bản thuộc nhóm hàng hóa được giảm thuế GTGT từ 10 % xuống 8 % theo Nghị định 15/2022 / NĐ-CP .

Với hoạt động giải trí kinh doanh thương mại vận chuyển hàng hóa thì tỷ suất % thuế suất thuế giá trị ngày càng tăng được pháp lý lao lý là 3 % .

Với dịch vụ cho thuê văn phòng thì Thuế nhà 10 % ; còn thuế Điện nước là 8 %

Mức thuế suất thuế GTGT vận dụng cho những dịch vụ vận động và di chuyển là 8 % theo pháp luật hiện hành của pháp lý .

Thuế Hóa Đơn đỏ VAT của Camera giám sát lúc bấy giờ là 10 %. Còn thuế suất thuế nhập khẩu tặng thêm của Camera giám sát hiện hành là 0 % .

– Hoạt động sơn trang trí nội, ngoại thất gắn với khu công trình thiết kế xây dựng vận dụng thuế suất thuế GTGT là 5 % theo lao lý .

– Hoạt động sơn trang trí nội, thiết kế bên ngoài nhưng không gắn với khu công trình thiết kế xây dựng thì vận dụng thuế suất thuế GTGT 10 % theo thuế suất của mẫu sản phẩm sơn .

Nhựa đường hiện đang có mức thuế suất được lao lý là 8 % .

Bình ắc quy có Thuế suất Thuế giá trị ngày càng tăng ( Hóa Đơn đỏ VAT ) là 10 % theo Thông tư 83/2014 / TT-BTC và Thuế nhập khẩu thường thì là 37.5 % theo Quyết định 45/2017 / QĐ-TTg .

Trường hợp Công ty ký hợp đồng đưa khách du lịch từ Nước Ta đi quốc tế theo giá trọn gói ( đã gồm có vé máy bay khứ hồi, ngân sách ăn, nghỉ, du lịch thăm quan cùng những loại ngân sách khác ở quốc tế ) thì khi lập hóa đơn GTGT cho người mua, Công ty được vận dụng thuế suất thuế GTGT 10 % trên giá trọn gói, giá trọn gói tính thuế GTGT được trừ những khoản ngân sách vé máy bay, ngân sách phát sinh tại quốc tế ( nếu có hóa đơn chứng từ hợp pháp ) .

Dịch Vụ Thương Mại in ấn chịu thuế suất 8 % theo pháp luật hiện hành của pháp lý. Nếu chỉ bán mực không thì sẽ là 10 % .

Theo như Điểm 2.5 ; điểm 2.7 tại mục II phần B Thông tư số 129 / 2008 / TT-BTC ngày 26/12/2008 của Bộ Tài chính hướng dẫn về thuế GTGT thì thực phẩm tươi sống chưa qua chế biến ở khâu kinh doanh thương mại thương mại sẽ vận dụng thuế suất thuế GTGT 5 % .

Trường hợp hoa tươi là loại sản phẩm trồng trọt được sơ chế cắt, bó thành bó hoa hoặc lẵng hoa, đồng thời sử dụng thêm những phụ kiện kèm theo để trở thành một mẫu sản phẩm khác với hoa tươi nguyên bản ( chỉ sơ chế tách cọng, cắt ) bắt đầu thì lẵng hoa tươi hay hoa tươi bó không thuộc loại loại sản phẩm sơ chế thường thì pháp luật tại khoản 1 Điều 4 Thông tư số 219 / 2013 / TT-BTC .

Do đó, nếu doanh nghiệp, tổ chức triển khai mua bó hoa, lẵng hoa về Tặng Kèm người mua cần triển khai xuất hóa đơn thuế suất hoa tươi 10 % và kê khai, nộp thuế theo pháp luật .

Thuế suất thuế nhập khẩu tặng thêm của mỹ phẩm hiện hành sẽ xê dịch từ 10 % tới 27 %. Nếu mỹ phẩm được nhập khẩu từ những nước có hiệp định thương mại tự do với Nước Ta thì hoàn toàn có thể sẽ được hưởng thuế nhập khẩu tặng thêm đặc biệt quan trọng .

Những loại sản phẩm gỗ đã qua quy trình chế biến như : gỗ ván, gỗ tấm, dăm gỗ thì sẽ vận dụng thuế suất thuế giá trị ngày càng tăng là 10 % .

Nhóm thiết bị vệ sinh bằng nhựa như Bồn rửa, bệ chậu rửa, chậu rửa, bồn vệ sinh, bồn tắm, bệ xí bình xối nước, bệ đi tiểu và những mẫu sản phẩm vệ sinh tương tự như bằng nhựa plastic, thuộc nhóm HS : 3922 có thuế NK tặng thêm : 25 % hoặc 25 % và sẽ chịu thuế Hóa Đơn đỏ VAT hàng nhập khẩu với thuế suất : 10 % .

Đặc thù tiêu biểu vượt trội của nền kinh tế tài chính lúc bấy giờ, kể cả Nước Ta là hoạt động giải trí xuất nhập khẩu đang trên đà tăng trưởng can đảm và mạnh mẽ. Theo lao lý tại Luật Thuế giá trị ngày càng tăng 2008 ( sửa đổi, bổ trợ năm 2013, năm trước, năm nay ) thì hàng hóa, dịch vụ xuất khẩu được vận dụng mức thuế suất 0 % .

Do hiện tại không thuộc những trường hợp vận dụng thuế suất 0 % và 5 % nên thuế suất so với xi-măng là 10 % ( theo Khoản 3 Điều 8 Luật Thuế GTGT 2008 sửa đổi, bổ trợ năm năm nay ) .

Nếu chỉ làm gia công, vật tư sắt kẽm kim loại của người mua thì thuế suất gia công cơ khí là 8 %. Còn nếu làm sắt, thép, sắt kẽm kim loại gia công thành những loại sản phẩm 100 % là sắt kẽm kim loại thì mức thuế suất gia công cơ khí là 10 % .

Với những mẫu sản phẩm văn phòng phẩm trong nước, mức thuế suất là 5 % theo lao lý hiện hành .

Trường hợp cơ sở tính thuế GTGT theo chiêu thức khấu trừ, phân phối dịch vụ quảng cáo thì vận dụng mức thuế suất GTGT là 10 %. Nếu không thuộc hạng mục hàng hóa, dịch vụ pháp luật tại Phụ lục I, II, III phát hành theo Nghị định số 15/2022 / NĐ-CP ngày 28/01/2022 của nhà nước thì sẽ vận dụng mức thuế suất thuế GTGT là 8 % .

Trường hợp cung ứng dịch vụ quảng cáo có mã thuộc dịch vụ thông tin – Dịch Vụ Thương Mại truyền tải tại phụ lục III Nghị định số 15/2022 / NĐ-CP ngày 28/01/2022 của nhà nước thì dịch vụ cung ứng quảng cáo nêu trên sẽ không được giảm thuế GTGT .

– Trường hợp 1 : Công ty thuê xe của đơn vị chức năng khác để chuyên chở hành khách du lịch thì sẽ vận dụng mức thuế suất thuế GTGT là 5 % của hoạt động giải trí vận tải đường bộ .

– Trường hợp 2 : Công ty thuê xe của đơn vị chức năng khác, sau đó cho khách du lịch thuê lại xe đó thì được coi là hoạt động giải trí cho thuê phương tiện đi lại vận tải đường bộ và vận dụng mức thuế suất thuế GTGT là 10 % .

Thuế suất của dịch vụ sửa chữa thay thế máy tính theo pháp luật hiện hành là 10 %

Tủ điện có kích cỡ nhỏ, được dùng trong nghành nghề dịch vụ tiêu dùng và trong hoạt động và sinh hoạt mái ấm gia đình vận dụng thuế suất thuế GTGT 10 % pháp luật tại Điểm 3.3 Mục II Phần B Thông tư số 122 / 2000 / TT-BTC .

Máy tính có mức thuế suất thuế GTGT là 10 % theo lao lý tại Điểm 3, Mục II, Phần B Thông tư số 129 / 2008 / TT-BTC của bộ Tài chính .

4. Lời kết

MISA meInvoice hy vọng những thông tin chia sẻ trên sẽ giúp bạn đọc dễ dàng tra cứu các quy định về thuế suất thuế GTGT, đặc biệt là các trường hợp lưu ý, các ví dụ cụ thể là hồ sơ chứng từ, giúp bạn đọc ngày càng hoàn thiện hơn công tác kế toán, quản lý thuế tại đơn vị. Chúc các bạn thành công!

Bên cạnh đó, quý doanh nghiệp và những hộ, cá thể kinh doanh thương mại cũng đừng quên lộ trình vận dụng hóa đơn điện tử trên cả nước trong quá trình sắp tới này nhé .

MISA meInvoice đã vượt qua quá trình thẩm định, xét duyệt khắt khe nhất và được Tổng Cục Thuế lựa chọn là một trong những đơn vị uy tín hàng đầu cung cấp giải pháp hóa đơn điện tử. Phần mềm được trang bị và nâng cấp các tính năng mới nhất để đáp ứng đầy đủ các nghiệp vụ về HĐĐT theo Nghị định 123 & Thông tư 78/2021/TT-BTC, cũng như đáp ứng quy định mới nhất về mức thuế suất GTGT 8% theo Nghị quyết 43 & Nghị định 15/2022/NĐ-CP.

Doanh nghiệp quan tâm phần mềm hóa đơn điện tử MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng ĐĂNG KÝ tại đây:

Source: https://suanha.org

Category : Vận Chuyển